การเป็นเจ้าของบ้านเป็นความฝันของใครหลายคน แต่การเตรียมตัวเพื่อยื่นกู้สินเชื่อบ้านเป็นเรื่องที่ต้องวางแผนอย่างรอบคอบ ไม่ใช่แค่เลือกบ้านที่ชอบและยื่นเรื่องขอกู้เท่านั้น บทความนี้รวบรวมเทคนิคสำคัญในการเตรียมตัวก่อนยื่นกู้ พร้อมวิธีคำนวณวงเงินกู้ที่เหมาะสมกับรายได้ของคุณ เพื่อให้ได้รับการอนุมัติสินเชื่อบ้านอย่างราบรื่นและได้วงเงินสูงตามที่ต้องการ

รู้ก่อนกู้: วิธีคำนวณวงเงินสินเชื่อบ้านที่เหมาะกับคุณ

การประเมินความสามารถในการกู้ซื้อบ้านด้วยตัวเองเป็นขั้นตอนแรกที่สำคัญ ก่อนที่จะไปติดต่อสถาบันการเงิน ซึ่งช่วยให้คุณวางแผนการเงินได้เหมาะสมและเลือกบ้านที่อยู่ในงบประมาณของตัวเอง มาดูวิธีคำนวณวงเงินกู้กันดังนี้

ขั้นตอนที่ 1: ประเมินรายได้ของตัวเอง

รายได้เป็นปัจจัยหลักที่สถาบันการเงินใช้ในการพิจารณาวงเงินกู้สูงสุดที่คุณสามารถขอได้ โดยทั่วไปแล้ว สถาบันการเงินมักกำหนดให้ภาระผ่อนชำระต่อเดือนไม่ควรเกิน 40% ของรายได้สุทธิ

ตัวอย่างการคำนวณ:

- หากคุณมีรายได้ 30,000 บาทต่อเดือน

- ค่างวดผ่อนบ้านสูงสุดที่คุณสามารถรับภาระได้คือ 30,000 × 40% = 12,000 บาทต่อเดือน

ขั้นตอนที่ 2: นำภาระหนี้สินมาหักออก

หากคุณมีภาระหนี้อื่นๆ อยู่แล้ว เช่น ผ่อนรถหรือผ่อนสินค้าต่างๆ สถาบันการเงินจะนำภาระหนี้เหล่านี้มาหักออกจากรายได้ เพื่อประเมินความสามารถในการผ่อนชำระที่แท้จริง

ตัวอย่างการคำนวณ:

- รายได้ 30,000 บาทต่อเดือน

- มีภาระผ่อนรถ 6,000 บาทต่อเดือน

- รายได้สุทธิหลังหักภาระหนี้ = 30,000 – 6,000 = 24,000 บาท

- ค่างวดผ่อนบ้านสูงสุดที่สามารถรับภาระได้ = 24,000 × 40% = 9,600 บาทต่อเดือน

ขั้นตอนที่ 3: คำนวณวงเงินกู้สูงสุด

เมื่อทราบค่างวดสูงสุดที่สามารถผ่อนได้ต่อเดือนแล้ว คุณสามารถคำนวณวงเงินกู้สูงสุดโดยประมาณได้ วิธีคำนวณอย่างง่ายคือ นำค่างวดสูงสุดต่อเดือนคูณด้วย 150 (ตัวเลขนี้อาจแตกต่างกันไปตามอัตราดอกเบี้ยและระยะเวลาผ่อน)

ตัวอย่างการคำนวณ:

- ค่างวดสูงสุดต่อเดือน 9,600 บาท

- วงเงินกู้สูงสุดโดยประมาณ = 9,600 × 150 = 1,440,000 บาท

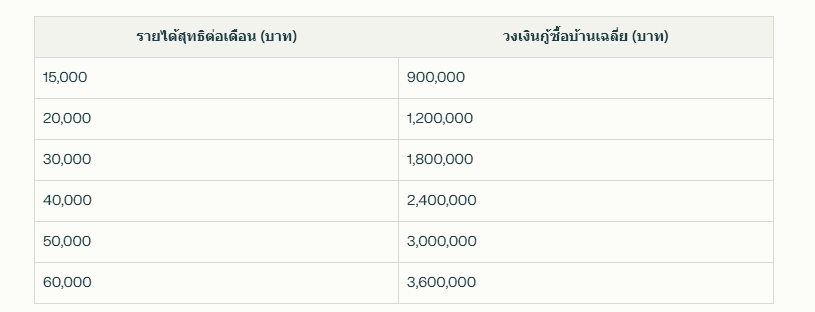

ตารางแสดงวงเงินกู้เฉลี่ยตามรายได้สุทธิ:

การคำนวณเบื้องต้นนี้เป็นเพียงการประมาณการ วงเงินกู้ที่แท้จริงจะขึ้นอยู่กับนโยบายและเงื่อนไขของแต่ละสถาบันการเงิน ซึ่งอาจพิจารณาปัจจัยอื่นๆ เพิ่มเติม เช่น อายุ อายุงาน และประวัติการชำระหนี้

รายได้เท่าไหร่กู้ซื้อบ้านได้? เกณฑ์ที่สถาบันการเงินใช้พิจารณา

หลายคนสงสัยว่าต้องมีรายได้เท่าไหร่ถึงจะกู้ซื้อบ้านได้ คำตอบคือ ไม่มีเกณฑ์รายได้ขั้นต่ำที่ตายตัว แต่สถาบันการเงินมักประเมินจากความสามารถในการผ่อนชำระ ซึ่งอิงจากสัดส่วนภาระหนี้ต่อรายได้ (Debt Service Ratio หรือ DSR)

จากการศึกษาพบว่า โดยทั่วไปสถาบันการเงินจะกำหนดให้ภาระหนี้ทั้งหมดต่อเดือน (รวมค่าผ่อนบ้าน) ไม่ควรเกิน 40-50% ของรายได้ต่อเดือน ทั้งนี้ขึ้นอยู่กับนโยบายของแต่ละสถาบันการเงิน

นอกจากนี้ ปัจจัยที่สถาบันการเงินใช้ประกอบการพิจารณายังมี:

- ความมั่นคงของรายได้: อาชีพที่มีรายได้ประจำและมั่นคงจะได้รับการพิจารณาในเกณฑ์ที่ดีกว่า

- ระยะเวลาการทำงาน: สถาบันการเงินมักต้องการให้ผู้กู้มีประวัติการทำงานต่อเนื่องอย่างน้อย 6 เดือนถึง 2 ปี

- ประวัติการชำระหนี้: ประวัติการชำระหนี้ที่ดีจะช่วยเพิ่มโอกาสในการได้รับอนุมัติวงเงินสูง

การศึกษาของสำนักงานเศรษฐกิจการคลังพบว่า ครัวเรือนที่มีรายได้เฉลี่ยตั้งแต่ 15,000 บาทขึ้นไปต่อเดือน มีโอกาสที่จะได้รับการพิจารณาสินเชื่อเพื่อที่อยู่อาศัย โดยเฉพาะโครงการสินเชื่อที่มีการสนับสนุนจากภาครัฐ

8 เทคนิคเตรียมตัวอย่างไรให้ธนาคารอนุมัติสินเชื่อบ้านวงเงินสูง?

การเตรียมตัวก่อนยื่นขอสินเชื่อบ้านเป็นสิ่งสำคัญที่จะช่วยเพิ่มโอกาสในการได้รับอนุมัติวงเงินสูง นี่คือ 8 เทคนิคที่คุณควรรู้:

1. ประเมินสถานะทางการเงินให้ชัดเจน

ก่อนตัดสินใจกู้ซื้อบ้าน คุณควรสำรวจสถานะทางการเงินของตัวเอง โดยพิจารณาทั้งรายได้ รายจ่าย และภาระหนี้สินที่มีอยู่ การประเมินอย่างรอบคอบจะช่วยให้คุณรู้วงเงินกู้ที่เหมาะสมและไม่สร้างภาระทางการเงินในอนาคต

ข้อมูลจากการสำรวจพฤติกรรมทางการเงินพบว่า ผู้ที่มีการวางแผนการเงินที่ดีก่อนซื้อบ้าน มีโอกาสผิดนัดชำระหนี้น้อยกว่าถึง 3 เท่า เมื่อเทียบกับผู้ที่ไม่ได้วางแผน

2. รักษาประวัติการเดินบัญชีให้ดูดี

สถาบันการเงินจะขอดูรายการเดินบัญชีย้อนหลัง 6 เดือน ดังนั้น คุณควรรักษาประวัติการเดินบัญชีให้มีความสม่ำเสมอ มีเงินเข้าบัญชีประจำและมีเงินเหลือในบัญชีอย่างต่อเนื่อง หลีกเลี่ยงการถอนเงินออกจนหมดบัญชี

คำแนะนำสำหรับการเดินบัญชีที่ดี:

- มีเงินเข้าบัญชีอย่างสม่ำเสมอทุกเดือน

- พยายามรักษาเงินในบัญชีให้อยู่ในระดับคงที่ไม่น้อยกว่า 20% ของรายได้

- หากมีรายได้เสริม ควรนำเข้าบัญชีเดียวกันกับบัญชีหลักเพื่อแสดงรายได้รวม

3. เตรียมเงินออมสำรองให้เพียงพอ

การมีเงินออมสำรองไม่เพียงแต่จะช่วยให้คุณมีเงินสำหรับค่าใช้จ่ายเกี่ยวกับบ้านที่นอกเหนือจากค่าผ่อน แต่ยังแสดงให้สถาบันการเงินเห็นถึงวินัยทางการเงินของคุณด้วย

ผู้เชี่ยวชาญด้านการเงินแนะนำให้มีเงินออมประมาณ 10-20% ของราคาบ้าน เพื่อรองรับค่าใช้จ่ายต่างๆ เช่น:

- ค่าจองและทำสัญญา

- ค่าโอนกรรมสิทธิ์

- ค่าประเมินราคาบ้าน

- ค่าเบี้ยประกันภัยบ้าน

- ค่าจดจำนอง

- เงินดาวน์ (กรณีที่ไม่ได้กู้เต็มจำนวน)

4. รักษาเครดิตทางการเงินให้ดี

เครดิตทางการเงินเป็นหนึ่งในปัจจัยสำคัญที่สถาบันการเงินใช้ประเมินความเสี่ยงของผู้กู้ การมีประวัติการชำระหนี้ที่ดีจะช่วยเพิ่มโอกาสในการได้รับอนุมัติสินเชื่อบ้านและได้วงเงินสูง

วิธีรักษาเครดิตทางการเงินให้ดี:

- ชำระค่าบัตรเครดิตเต็มจำนวนและตรงเวลาทุกเดือน

- หลีกเลี่ยงการจ่ายขั้นต่ำหรือจ่ายเกินกำหนด

- ไม่ควรมีบัตรเครดิตมากเกินไป (2-3 ใบเพียงพอ)

- ปิดบัตรเครดิตที่ไม่ได้ใช้งาน

จากข้อมูลของบริษัทข้อมูลเครดิตพบว่า คนที่มีคะแนนเครดิตอยู่ในเกณฑ์ดีมีโอกาสได้รับอนุมัติสินเชื่อบ้านสูงกว่า 2.5 เท่าเมื่อเทียบกับผู้ที่มีคะแนนเครดิตต่ำ

5. จัดการและลดภาระหนี้สินที่มีอยู่

หนี้สินที่มีอยู่จะส่งผลโดยตรงต่อความสามารถในการกู้ยืมของคุณ สถาบันการเงินจะนำภาระหนี้มาคำนวณรวมกับรายได้เพื่อประเมินความสามารถในการผ่อนชำระ ยิ่งมีหนี้สินมาก วงเงินกู้บ้านที่ได้รับก็จะยิ่งน้อยลง

คำแนะนำในการจัดการหนี้สิน:

- พยายามชำระหนี้ระยะสั้นให้หมดก่อนยื่นกู้บ้าน

- หากเป็นไปได้ ปิดสัญญาผ่อนสินค้าต่างๆ ให้หมด

- รวมหนี้ (Debt Consolidation) เพื่อลดจำนวนหนี้และค่าผ่อนรายเดือน

6. หลีกเลี่ยงการค้างชำระใดๆ

ประวัติการค้างชำระหนี้สามารถส่งผลกระทบร้ายแรงต่อการขอสินเชื่อบ้าน สถาบันการเงินจะตรวจสอบประวัติการชำระหนี้ย้อนหลัง 3 ปี ผ่านบริษัทข้อมูลเครดิตแห่งชาติ (เครดิตบูโร) ซึ่งการมีประวัติค้างชำระอาจทำให้การขอสินเชื่อถูกปฏิเสธหรือได้รับวงเงินน้อยลง

จากสถิติพบว่า การค้างชำระเพียง 1 ครั้งในช่วง 12 เดือนก่อนยื่นกู้ อาจลดโอกาสในการได้รับอนุมัติสินเชื่อลงถึง 40%

7. เลี่ยงการผ่อนสินค้าช่วงก่อนยื่นกู้

หากคุณมีแผนจะซื้อบ้านในเร็วๆ นี้ ควรหลีกเลี่ยงการผ่อนสินค้าใหม่ แม้จะเป็นโปรโมชัน 0% ก็ตาม เนื่องจากจะถูกนับเป็นภาระหนี้และส่งผลให้วงเงินกู้บ้านที่ได้รับลดลง

การวิจัยพบว่า การเริ่มผ่อนสินค้าใหม่ในช่วง 3-6 เดือนก่อนยื่นกู้บ้าน สามารถลดวงเงินกู้ที่ได้รับลงได้ถึง 15-20% ขึ้นอยู่กับมูลค่าการผ่อนสินค้านั้นๆ

8. จัดเตรียมเอกสารให้ครบถ้วนและเป็นระเบียบ

การเตรียมเอกสารให้ครบถ้วนและเป็นระเบียบจะช่วยให้กระบวนการพิจารณาสินเชื่อเป็นไปอย่างราบรื่นและรวดเร็ว เอกสารสำคัญที่ต้องเตรียม ได้แก่:

- สำเนาบัตรประชาชน

- สำเนาทะเบียนบ้าน

- สำเนาเอกสารแสดงสถานภาพ (โสด/สมรส/หย่าร้าง)

- หนังสือรับรองเงินเดือน

- สลิปเงินเดือนย้อนหลัง 6 เดือน

- รายการเดินบัญชีย้อนหลัง 6 เดือน

- เอกสารแสดงรายได้อื่นๆ (ถ้ามี)

- ข้อมูลโครงการบ้านที่ต้องการซื้อ

ผู้เชี่ยวชาญด้านสินเชื่อแนะนำให้จัดเตรียมเอกสารล่วงหน้าอย่างน้อย 1 เดือนก่อนยื่นขอสินเชื่อ และตรวจสอบความถูกต้องของเอกสารทุกฉบับ

ขั้นตอนการยื่นขอสินเชื่อบ้านมีอะไรบ้าง? ทำความเข้าใจก่อนเริ่มกระบวนการ

การเข้าใจขั้นตอนการยื่นขอสินเชื่อบ้านจะช่วยให้คุณเตรียมตัวได้อย่างถูกต้องและมีความมั่นใจมากขึ้น โดยทั่วไป กระบวนการยื่นขอสินเชื่อบ้านมีขั้นตอนหลักๆ ดังนี้:

1. เปรียบเทียบและเลือกสถาบันการเงิน

สถาบันการเงินแต่ละแห่งมีผลิตภัณฑ์สินเชื่อบ้านที่แตกต่างกัน ทั้งอัตราดอกเบี้ย ระยะเวลาการผ่อนชำระ และโปรโมชันต่างๆ คุณควรเปรียบเทียบข้อเสนอจากหลายแห่งก่อนตัดสินใจ

ปัจจัยที่ควรพิจารณาเมื่อเลือกสถาบันการเงิน:

- อัตราดอกเบี้ย (ทั้งช่วงโปรโมชันและอัตราปกติ)

- ระยะเวลาผ่อนชำระสูงสุด

- ค่าธรรมเนียมต่างๆ

- เงื่อนไขการชำระเงินก่อนกำหนด

- บริการหลังการขาย

2. จัดเตรียมและยื่นเอกสาร

หลังจากเลือกสถาบันการเงินแล้ว คุณต้องจัดเตรียมเอกสารตามที่กล่าวไว้ในเทคนิคข้อที่ 8 และยื่นให้กับสถาบันการเงินเพื่อพิจารณา

ข้อควรระวัง:

- ตรวจสอบความถูกต้องและความสมบูรณ์ของเอกสารทุกฉบับ

- เตรียมเอกสารสำรองไว้ 1 ชุดเผื่อกรณีฉุกเฉิน

- ตอบคำถามเจ้าหน้าที่อย่างตรงไปตรงมา ไม่ปกปิดข้อมูลสำคัญ

3. รอผลการพิจารณาสินเชื่อ

หลังจากยื่นเอกสารแล้ว สถาบันการเงินจะใช้เวลาพิจารณาประมาณ 3-7 วันทำการ (บางกรณีอาจใช้เวลามากกว่านี้) โดยจะตรวจสอบข้อมูลต่างๆ เช่น:

- ประวัติเครดิตบูโร

- ความสามารถในการชำระหนี้

- ความมั่นคงของรายได้

- การประเมินราคาหลักประกัน (บ้านที่จะซื้อ)

4. ทำสัญญาเงินกู้และจดจำนอง

เมื่อได้รับอนุมัติสินเชื่อแล้ว คุณจะต้องทำสัญญาเงินกู้กับสถาบันการเงิน พร้อมทั้งจดจำนองบ้านเป็นหลักประกัน โดยมีค่าใช้จ่ายที่ต้องเตรียม ได้แก่:

- ค่าอากรแสตมป์

- ค่าจดจำนอง (ประมาณ 1% ของวงเงินกู้)

- ค่าประเมินหลักประกัน

- ค่าเบี้ยประกัน

5. รับเงินกู้และโอนกรรมสิทธิ์

ขั้นตอนสุดท้ายคือการรับเงินกู้และโอนกรรมสิทธิ์บ้าน โดยทั่วไป สถาบันการเงินจะโอนเงินกู้ให้กับผู้ขายโดยตรง ในวันที่มีการโอนกรรมสิทธิ์ที่สำนักงานที่ดิน

จากการสำรวจพบว่า ระยะเวลาตั้งแต่ยื่นเอกสารจนถึงได้รับกรรมสิทธิ์บ้านใช้เวลาเฉลี่ยประมาณ 30-45 วัน ขึ้นอยู่กับความพร้อมของเอกสารและกระบวนการของแต่ละสถาบันการเงิน

3 ปัจจัยหลักที่ต้องพิจารณาเมื่อเลือกซื้อบ้าน ให้คุ้มค่ากับการลงทุน

การเลือกบ้านที่เหมาะสมไม่เพียงแต่ทำให้คุณมีความสุขกับการอยู่อาศัย แต่ยังเป็นการลงทุนที่ดีในระยะยาว มีปัจจัยสำคัญ 3 ประการที่ควรพิจารณา:

1. ราคาบ้านต้องสอดคล้องกับความสามารถในการผ่อนชำระ

ราคาบ้านเป็นปัจจัยสำคัญที่สุดในการตัดสินใจซื้อบ้าน คุณควรเลือกบ้านที่มีราคาสอดคล้องกับความสามารถในการผ่อนชำระ โดยค่าผ่อนบ้านไม่ควรเกิน 30-40% ของรายได้ต่อเดือน

ผู้เชี่ยวชาญด้านอสังหาริมทรัพย์แนะนำให้คำนึงถึงค่าใช้จ่ายอื่นๆ ที่จะเกิดขึ้นหลังจากซื้อบ้านด้วย เช่น:

- ค่าส่วนกลาง (กรณีหมู่บ้านจัดสรร)

- ค่าสาธารณูปโภค (น้ำ ไฟ อินเทอร์เน็ต)

- ค่าบำรุงรักษาบ้าน

- ค่าเดินทาง (หากบ้านอยู่ไกลจากที่ทำงาน)

2. ทำเลที่ตั้งต้องตอบโจทย์การใช้ชีวิต

ทำเลที่ตั้งของบ้านมีผลอย่างมากต่อคุณภาพชีวิตและมูลค่าของบ้านในอนาคต บ้านที่ตั้งอยู่ในทำเลดี การเดินทางสะดวก และใกล้สิ่งอำนวยความสะดวกต่างๆ จะมีมูลค่าเพิ่มขึ้นในระยะยาว

การศึกษาจากสถาบันวิจัยด้านอสังหาริมทรัพย์พบว่า บ้านที่อยู่ในรัศมี 500 เมตรจากสถานีรถไฟฟ้ามีอัตราการเพิ่มขึ้นของราคาสูงกว่าบ้านทั่วไปถึง 15-20% ในระยะเวลา 5 ปี

ปัจจัยด้านทำเลที่ควรพิจารณา:

- การเข้าถึงระบบขนส่งสาธารณะ

- ระยะทางจากที่ทำงานหรือสถานศึกษา

- สิ่งอำนวยความสะดวกใกล้เคียง (ห้างสรรพสินค้า โรงพยาบาล)

- แผนพัฒนาโครงสร้างพื้นฐานในอนาคต

- สภาพแวดล้อมและความปลอดภัย

3. รูปแบบบ้านต้องเหมาะกับไลฟ์สไตล์และขนาดครอบครัว

แต่ละครอบครัวมีไลฟ์สไตล์และความต้องการที่แตกต่างกัน การเลือกรูปแบบบ้านที่เหมาะสมจะทำให้การอยู่อาศัยมีความสุขและคุ้มค่าในระยะยาว

ประเภทบ้านกับไลฟ์สไตล์ที่เหมาะสม:

- คอนโดมิเนียม: เหมาะสำหรับคนโสดหรือครอบครัวเล็กที่ต้องการความสะดวกในการเดินทาง ใกล้แหล่งงาน และไม่ต้องกังวลเรื่องการดูแลรักษาบ้าน

- ทาวน์โฮม/ทาวน์เฮ้าส์: เหมาะสำหรับครอบครัวขนาดเล็กถึงกลาง ต้องการพื้นที่ใช้สอยมากขึ้น แต่ยังต้องการทำเลที่ไม่ไกลจากเมืองมากนัก

- บ้านเดี่ยว: เหมาะสำหรับครอบครัวขนาดกลางถึงใหญ่ ต้องการความเป็นส่วนตัวและพื้นที่ใช้สอยกว้างขวาง

- โฮมออฟฟิศ: เหมาะสำหรับผู้ที่ต้องการพื้นที่สำหรับประกอบธุรกิจและที่อยู่อาศัยในที่เดียวกัน

การเลือกรูปแบบบ้านที่เหมาะสมไม่เพียงแต่ทำให้การอยู่อาศัยสะดวกสบาย แต่ยังช่วยประหยัดค่าใช้จ่ายในระยะยาวอีกด้วย

สรุป

การซื้อบ้านเป็นการตัดสินใจครั้งสำคัญที่ต้องอาศัยการวางแผนอย่างรอบคอบ การประเมินความสามารถทางการเงินของตนเองอย่างถูกต้อง และการเตรียมตัวก่อนยื่นขอสินเชื่อ จะช่วยเพิ่มโอกาสในการได้รับอนุมัติสินเชื่อบ้านและได้วงเงินตามที่ต้องการ

8 เทคนิคที่กล่าวมาข้างต้น ตั้งแต่การประเมินสถานะทางการเงิน การรักษาประวัติการเดินบัญชีให้ดี การมีเงินออมสำรอง การรักษาเครดิตทางการเงิน การจัดการหนี้สิน การหลีกเลี่ยงการค้างชำระ การเลี่ยงการผ่อนสินค้าก่อนยื่นกู้ และการจัดเตรียมเอกสารให้ครบถ้วน ล้วนเป็นสิ่งสำคัญที่จะช่วยให้การยื่นขอสินเชื่อบ้านเป็นไปอย่างราบรื่น

นอกจากนี้ การเลือกบ้านที่เหมาะสมกับความสามารถทางการเงิน ตั้งอยู่ในทำเลที่ดี และมีรูปแบบที่ตอบโจทย์ไลฟ์สไตล์ จะช่วยให้การเป็นเจ้าของบ้านเป็นประสบการณ์ที่คุ้มค่าและสร้างความสุขในระยะยาว

เมื่อคุณเตรียมพร้อมทุกด้านแล้ว ความฝันในการมีบ้านหลังแรกหรือการเปลี่ยนบ้านใหม่ที่ดีกว่าเดิมก็จะไม่ไกลเกินเอื้อมอีกต่อไป

#สาระ #การเงิน #สินเชื่อบ้าน #กู้ซื้อบ้าน #เงินดาวน์บ้าน #วางแผนการเงิน #เครดิตบูโร #อสังหาริมทรัพย์ #ธนาคาร #วงเงินสินเชื่อ #ค่างวดบ้าน #จำนอง